Le guide pour bien remplir votre avis d’imposition 2026

Malgré l’application du prélèvement à la source depuis 2019, vous devez tout de même déclarer, chaque année, vos revenus à l’administration fiscale. Pour vous aider dans cette démarche, parfois fastidieuse, voici un tutoriel qui vous guide, pas à pas, pour bien remplir votre avis d’imposition.

Le guide complet pour éviter les erreurs sur votre déclaration d’impôt

- Découvrez comment alléger votre déclaration d’impôt avec les bons dispositifs

- Des conseils précis pour ne rien laisser au fisc.

- Un guide étape par étape pour optimiser vos économies

* En réalisant un bilan patrimonial avec Selexium

Économisez jusqu’à 21 400 € dès maintenant*

L’essentiel

- Déclarer ses revenus reste obligatoire, même avec le prélèvement à la source.

- La déclaration en ligne est désormais simplifiée et contient un formulaire prérempli à vérifier et à corriger si nécessaire.

- Dans ce guide, vous retrouverez un pas à pas de toutes les étapes de la déclaration de vos revenus : informations personnelles, revenus, charges déductibles, crédits d’impôt et validation électronique.

- Pensez à bien déclarer vos revenus fonciers, salaires, retraites et placements financiers, en ajoutant les annexes nécessaires.

La déclaration de revenus en ligne étape par étape

Bien qu’il soit encore possible de remplir sa déclaration de revenus sur papier, la plupart des contribuables utilisent désormais la déclaration de revenus en ligne. Généralement, au moment de déclarer ses revenus, l’administration fiscale vous avertit par e-mail que la session est ouverte. Vous devez alors vous rendre sur le site impots.gouv.fr et accéder à votre espace personnel.

Pour vous connecter à votre espace personnel en ligne, vous devez vous munir de votre numéro fiscal et de votre mot de passe. Le numéro fiscal qui apparaît sur votre avis d’imposition est composé de 13 chiffres. Une fois arrivé sur la page d’accueil de votre espace personnel, cliquez sur l’onglet « Accéder à la déclaration en ligne » pour commencer à remplir votre avis d’imposition. N’hésitez pas également à consulter, avec ce guide, notre dossier complémentaire sur l’impôt sur le revenu.

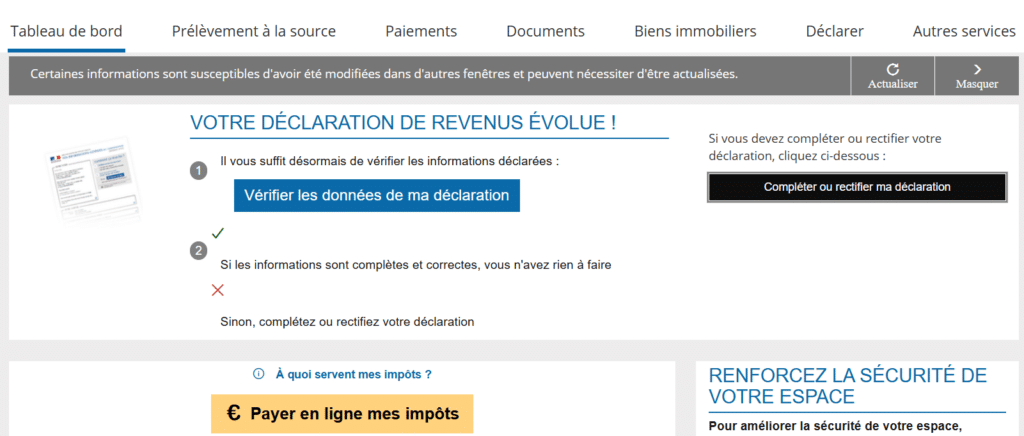

Il est possible que votre déclaration d’impôt en 2026 soit automatique. En effet, depuis la déclaration de revenus en 2020, certains contribuables dont la situation fiscale n’a pas changé en comparaison avec l’année précédente sont concernés par la déclaration automatique de leurs revenus. Si vous êtes dans ce cas, il vous suffit de vérifier votre déclaration automatique. Si elle est correcte, vous n’avez aucune action supplémentaire à effectuer.

En savoir plus sur la déclaration d’impôt automatique

Gagnez jusqu’à 21 400 € sur votre imposition

Bénéficiez d’un bilan patrimonial gratuit et découvrez les leviers fiscaux adaptés à votre situation.

Étape 1 : Les étapes préalables

Avant de commencer, un message vous indique que la déclaration en ligne est préremplie en fonction des informations renseignées l’année précédente. Il s’agit donc de vérifier et éventuellement corriger les montants indiqués sur votre avis d’imposition.

Dans un premier temps, l’administration fiscale vous demande si vous un changement de situation est survenu au cours de l’année. Il peut s’agir de :

Un mariage

Un PACS

Un divorce

Ces événements doivent être signalés au fisc car ils viennent modifier votre situation fiscale, notamment le calcul relatif aux parts fiscales. Si rien n’a changé pour vous, cliquez sur « Non ».

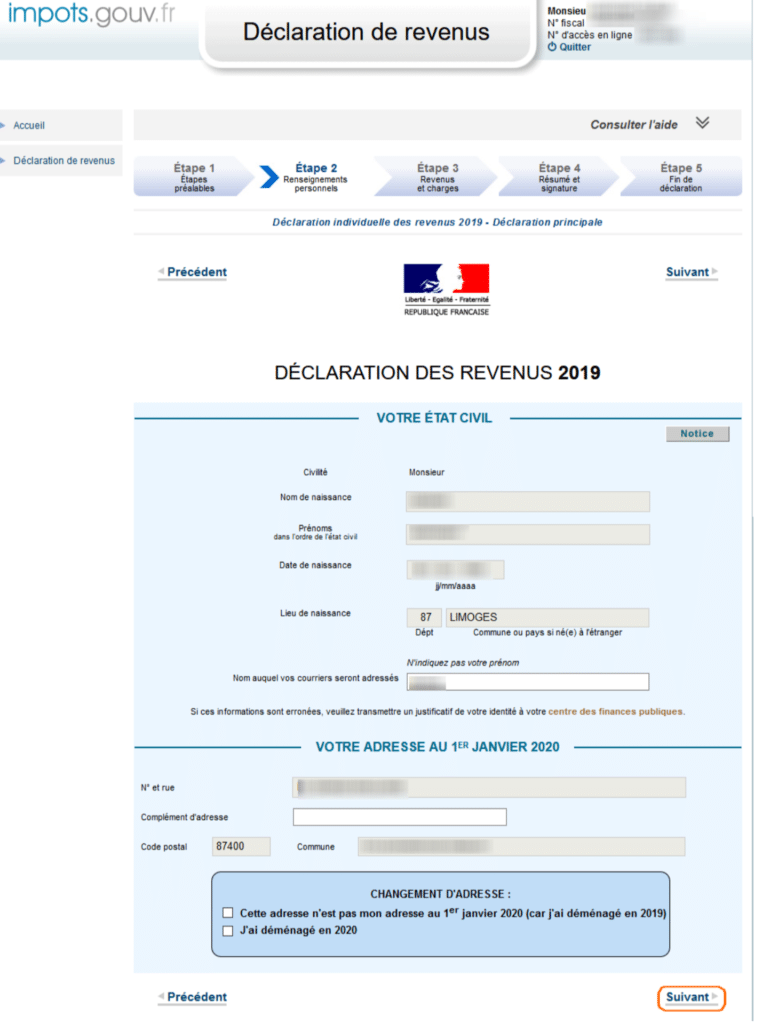

Étape 2 : Les renseignements personnels

État civil et adresse

Pour cette étape, il s’agit essentiellement de vérifier l’exactitude des informations remplies par l’administration fiscale : votre état-civil et votre adresse postale.

Attention, votre adresse postale doit correspondre à votre lieu de résidence principale. Si vous avez déménagé en cours d’année, vous devez le signaler au fisc, à l’aide de l’encadré bleu, en bas de la page et renseigner votre nouvelle adresse.

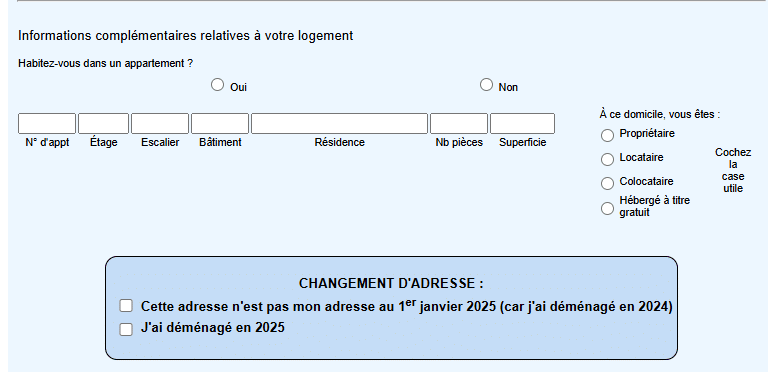

Ici, vous devez indiquer :

- Si vous êtes propriétaire, locataire, colocataire ou hébergé à titre gratuit ;

- Le nom du propriétaire de votre domicile, si vous êtes locataire, colocataire ou hébergé à titre gratuit ;

- Le(s) nom(s) de votre (vos) colocataire(s), si vous êtes en colocation.

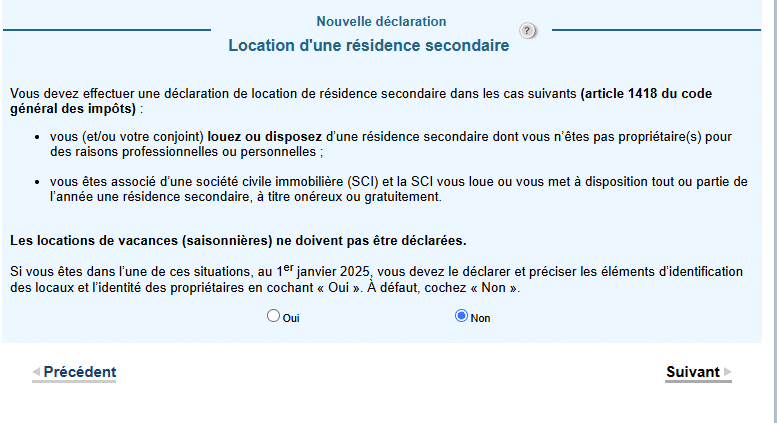

Vous devez également préciser, si vous êtes concerné par la location d’une résidence secondaire, Une fois, toutes les informations vérifiées, cliquez sur « Suivant ».

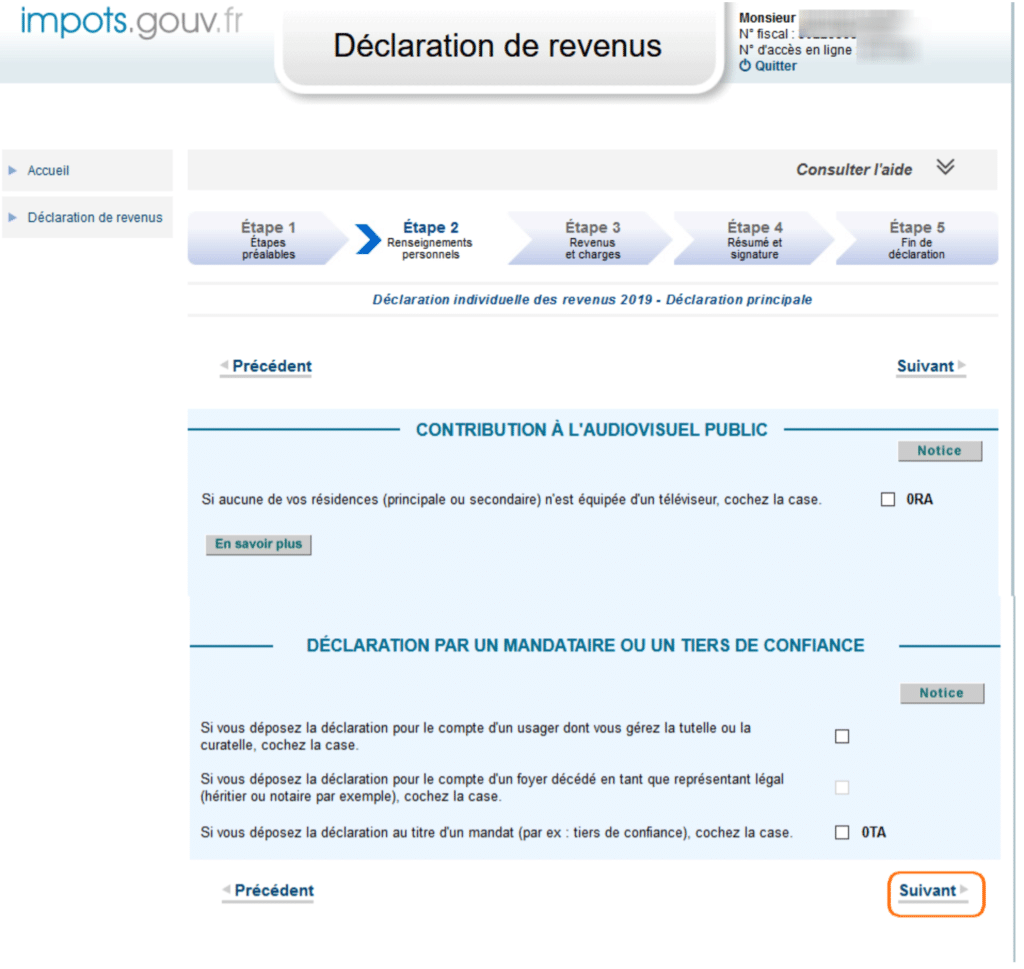

Contribution à l’audiovisuel public

Cette partie de l’avis d’imposition était dédiée jusqu’en 2022 à la contribution à l’audiovisuel public. Elle n’est plus d’actualité Concrètement, si vous possédiez un ou plusieurs téléviseurs dans vos résidences, vous êtiez soumis à cet impôt. Dans ce cas, la case devait être décochée. En revanche, si vous ne possédiez pas de télévision, il fallait cocher la case 0RA.

Déposer une déclaration à la place d’un proche

Si vous réalisez une déclaration de revenus au titre de mandataire ou pour le compte d’un proche dont vous avez la tutelle ou la curatelle, la seconde partie vous concerne. Vous devez alors cocher la case qui correspond à votre situation avant de cliquer sur « Suivant ».

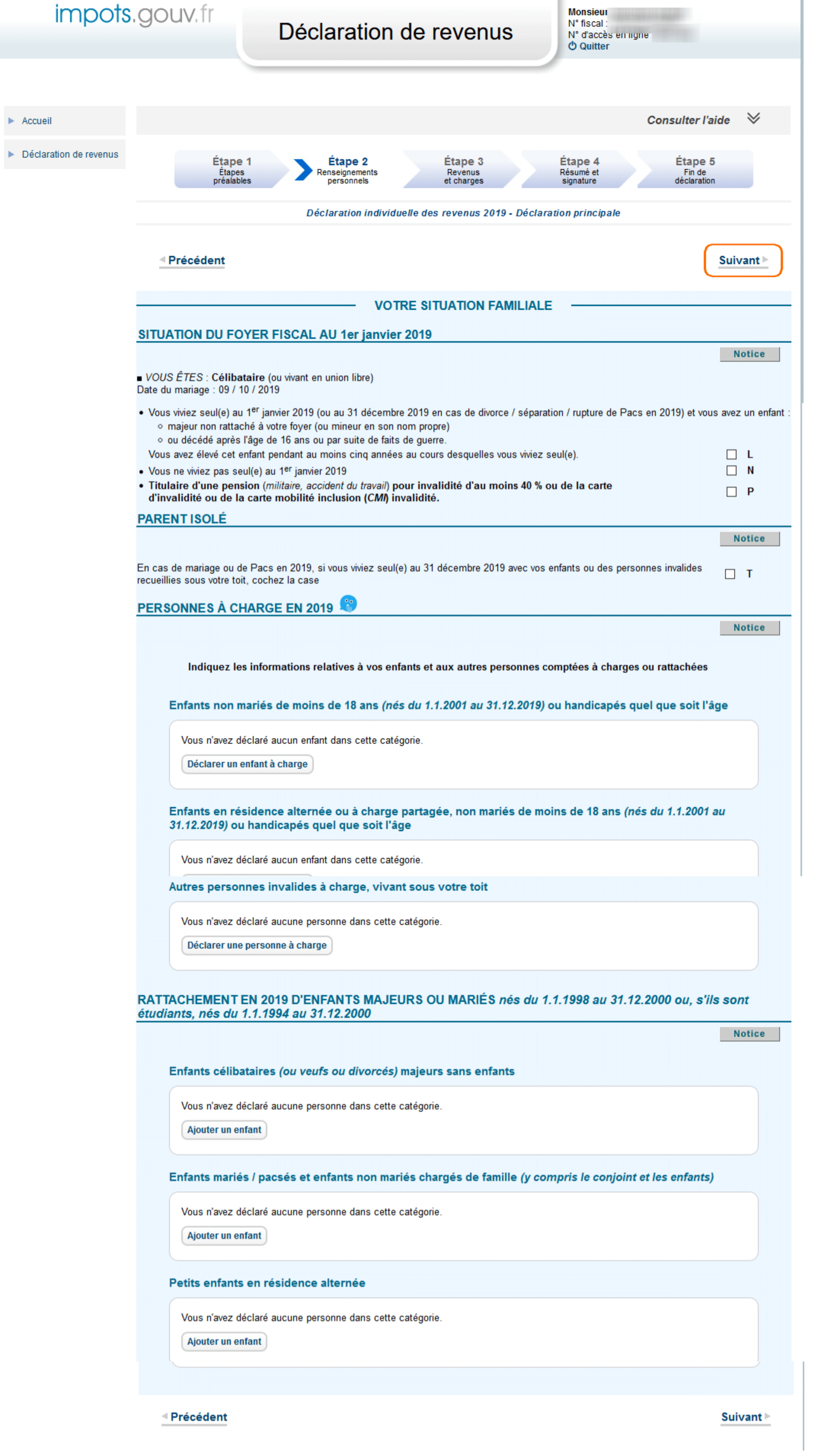

La situation familiale et les personnes à charge

Dans cette rubrique, vous devez indiquer la situation de votre foyer fiscal au 1er janvier de l’année passée. Soit l’année N-1 pour la déclaration de revenus effectuée en année N.

À savoir

Renseignez les personnes à charge (enfants, personnes invalides à charge) mais également les enfants majeurs ou mariés rattachés à votre foyer fiscal.

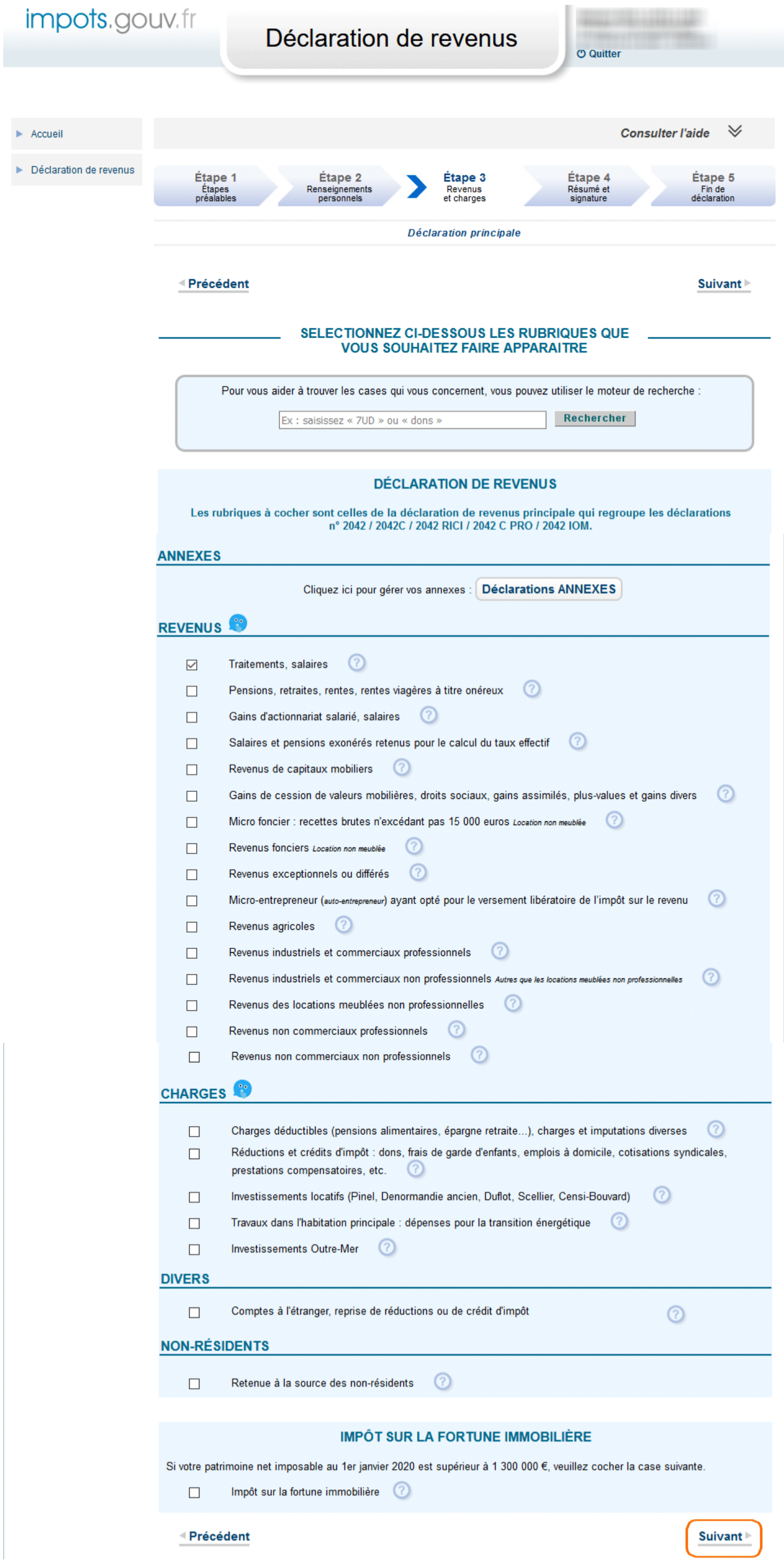

Étape 3 : les revenus

Une fois, tous vos renseignements personnels mis à jour, vous passez à l’étape suivante : déclarer les revenus perçus l’année passée. Un message s’affiche vous informant que, dans le cadre du prélèvement à la source, l’administration fiscale a pré-rempli cette partie avec les revenus transmis par vos employeurs, caisses de retraite et établissements financiers. Cliquez alors sur « Ok ».

La page vous propose alors toutes les rubriques disponibles relatives à la déclaration des revenus, soit les formulaires

- 2042,

- 2042C,

- 2042 RIFI,

- 2042 C PRO,

- 2042 IOM.

Vous devez alors cocher les cases qui correspondent aux revenus que vous avez perçus et que vous devez déclarer à l’administration fiscale : salaires, pensions de retraite, revenus fonciers, revenus de capitaux mobiliers, etc.

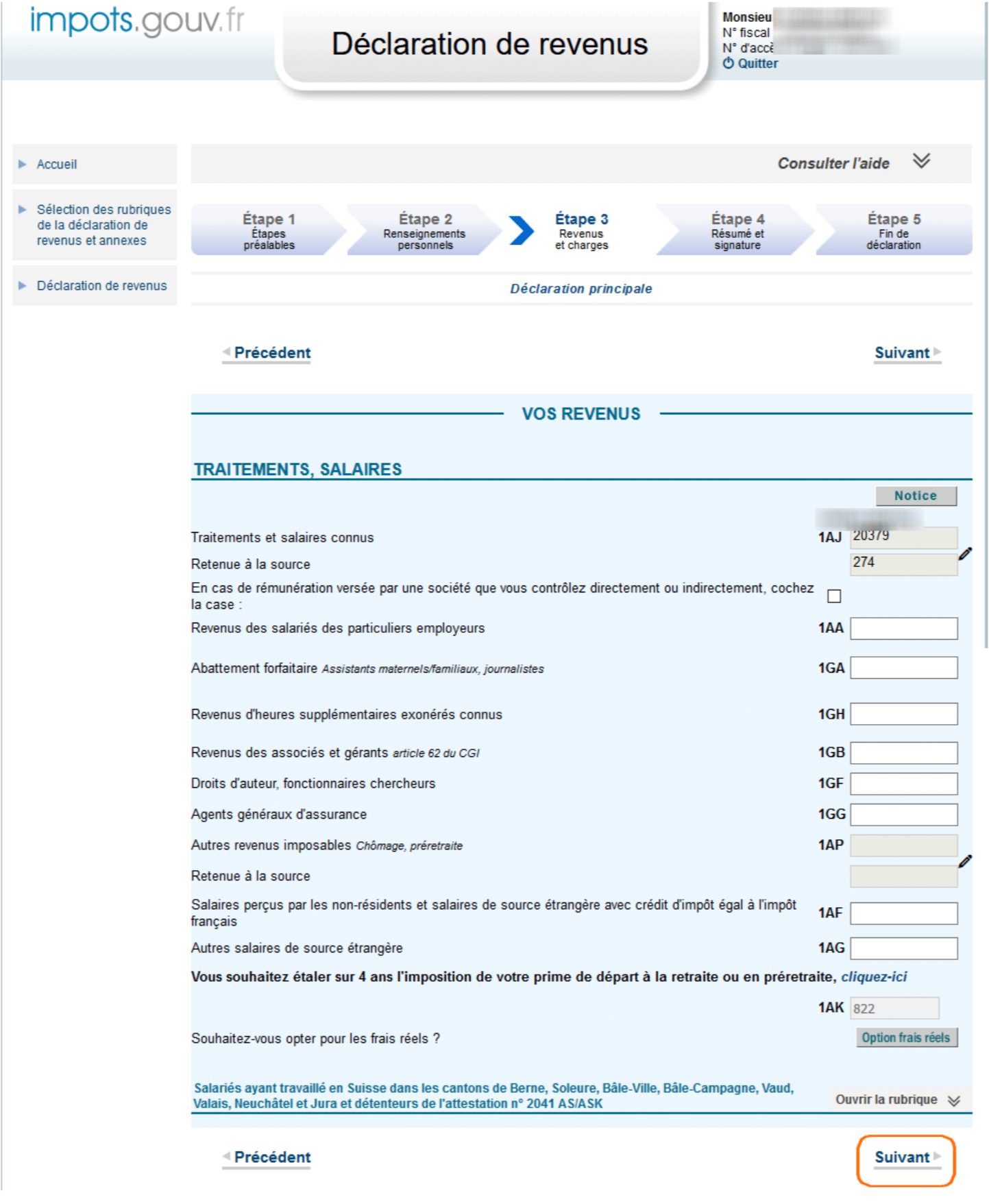

Traitements et salaires

Cette rubrique concerne les revenus issus des salaires et des traitements. Elle est pré-remplie par l’administration. Il vous suffit donc, à l’aide de vos bulletins de salaire, de vérifier les montants indiqués. Si vous notez des erreurs, utilisez l’outil « crayon » pour modifier les montants inscrits dans les cases, puis cliquez sur « Valider » pour confirmer.

La rubrique comporte également une partie « Divers » où vous pourrez éventuellement indiquer vos comptes bancaires et contrats d’assurance-vie détenus à l’étranger ainsi que d’autres informations complémentaires telles que le prélèvement à la source déjà payé ou encore les revenus du patrimoine exonérés de CSG et de CRDS.

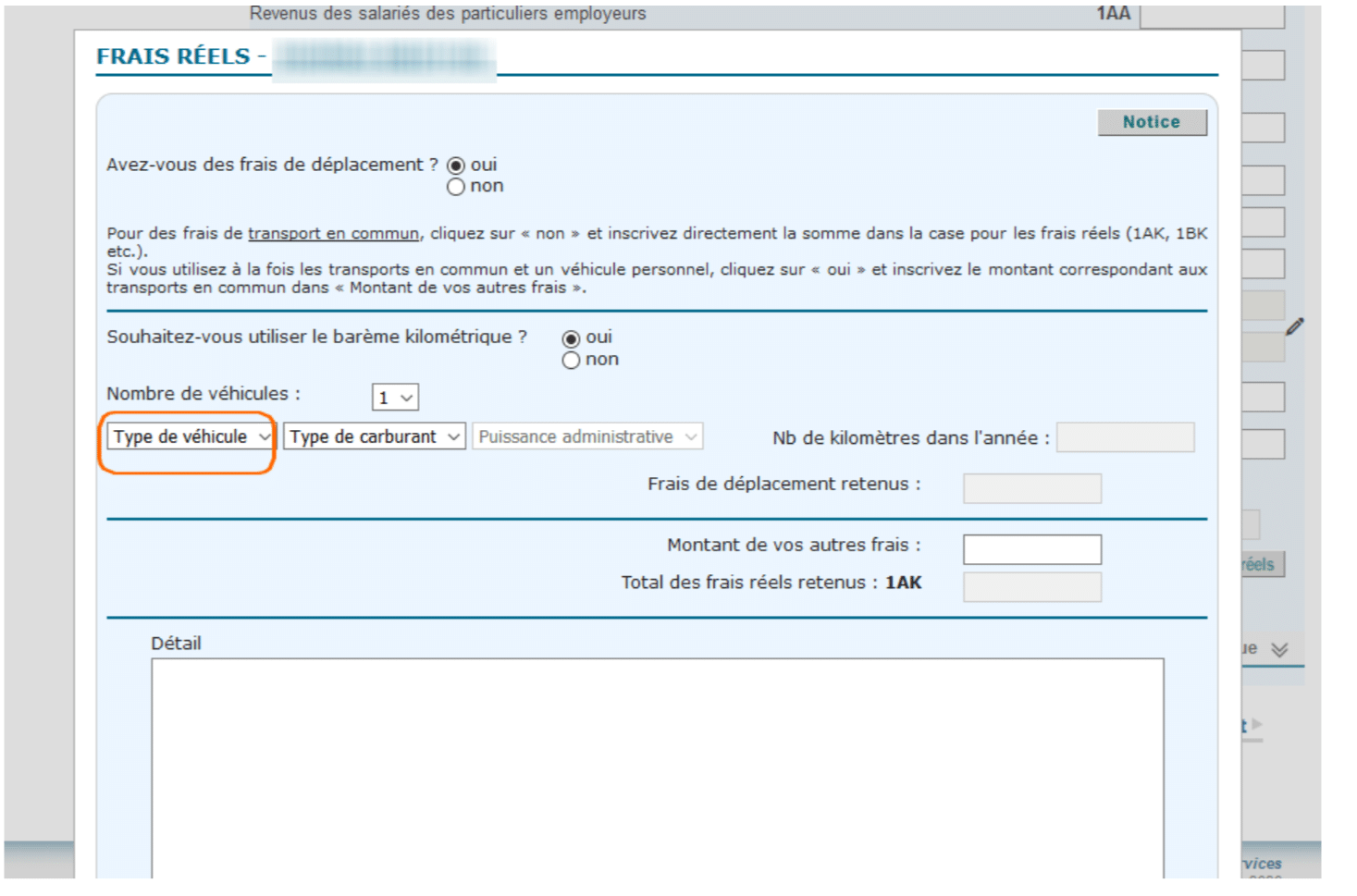

L’option des frais réels

Dans la rubrique « Traitements et salaires », vous pouvez choisir l’option « frais réels », si vous préférez déclarer les frais professionnels engagés au cours de l’année.

Attention, en choisissant cette option, vous renoncez à l’abattement forfaitaire de 10 % appliqué automatiquement dans le cadre des frais déductibles.

En cliquant sur cette option, vous devrez renseigner ensuite le nombre et le type de véhicule utilisé pour vos trajets professionnels, le type de carburant ainsi que la puissance administrative du véhicule. Dans la case dédiée, indiquez le nombre de kilomètres parcourus afin que le barème kilométrique puisse être appliqué. Attention, pensez bien à séparer vos frais de déplacement de vos autres frais professionnels (repas, équipement, etc.).

À la fin de cette étape, vous avez la possibilité de signaler à l’administration fiscale que vous n’êtes pas totalement sûr des montants renseignés. En cas d’erreur, vous pouvez ensuite demander une rectification.

Pensions et retraites

La rubrique « pensions et retraites » de l’avis d’imposition concerne les contribuables percevant une pension ou retraite. Elle se présente de la même manière que la rubrique « Traitements et salaires ». Les cases sont également pré-remplies par le fisc en fonction des informations fournies par les caisses de retraite dont vous dépendez. Il vous suffit donc de vérifier les montants indiqués et de corriger si nécessaire. Une fois, cette étape terminée, cliquez sur « Suivant ».

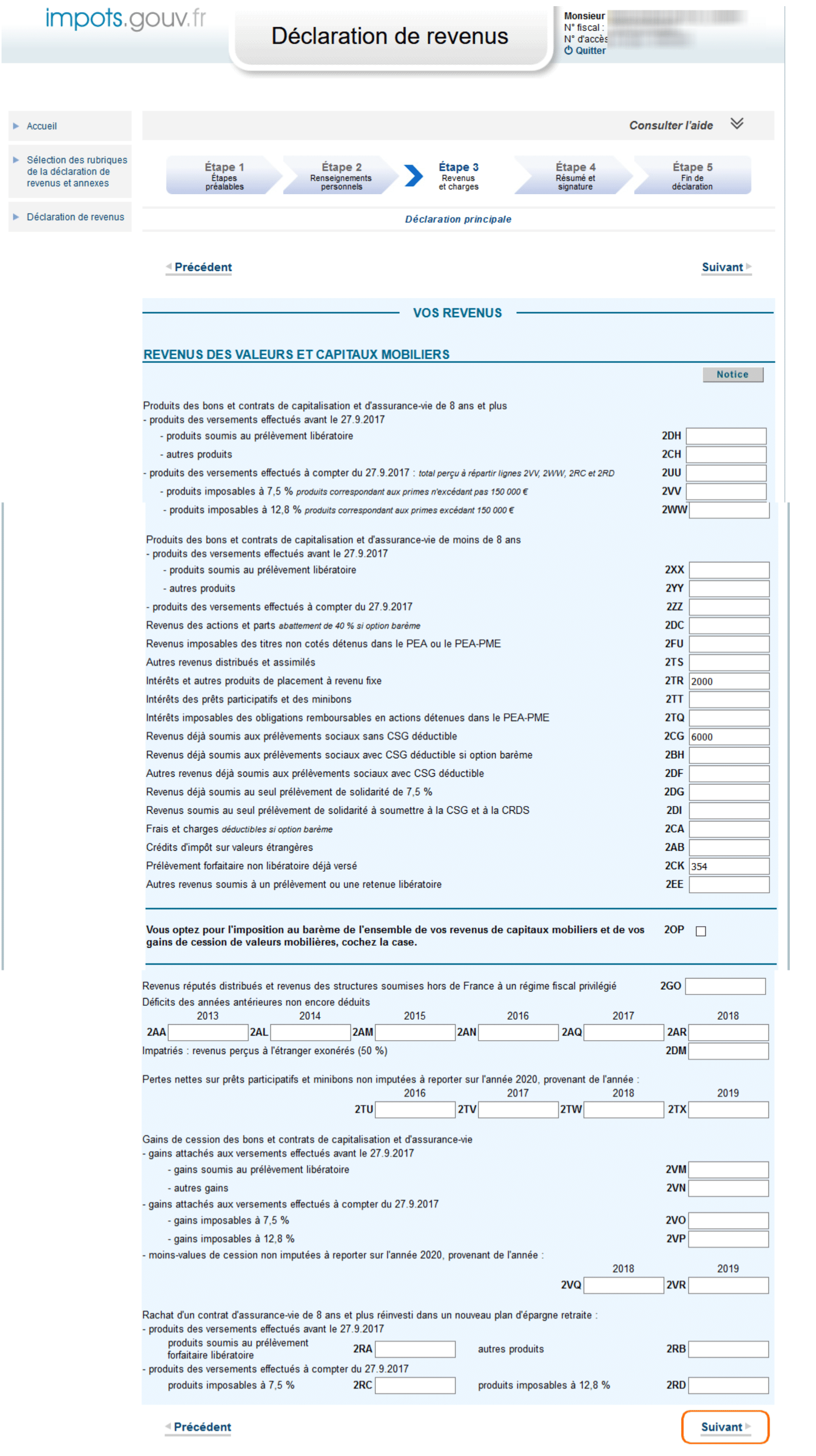

Revenus de capitaux mobiliers

Cette rubrique concerne les contribuables qui détiennent des placements financiers. En effet, ces derniers doivent être déclarés à l’administration fiscale. Les montants correspondants à vos :

- Contrats d’assurance-vie,

- Contrats de capitalisation,

- PEA ou autres doivent y être indiqués dans les cases correspondantes.

Pour vous aider dans cette étape, munissez-vous de l’imprimé fiscal unique (IFU) ou du formulaire n°2561, fourni par votre établissement gestionnaire.

Si vous souhaitez opter pour le barème de l’impôt sur le revenu, au lieu de la « flat tax », n’oubliez pas de l’indiquer en cochant la case 2OP, avant de cliquer sur « Suivant ».

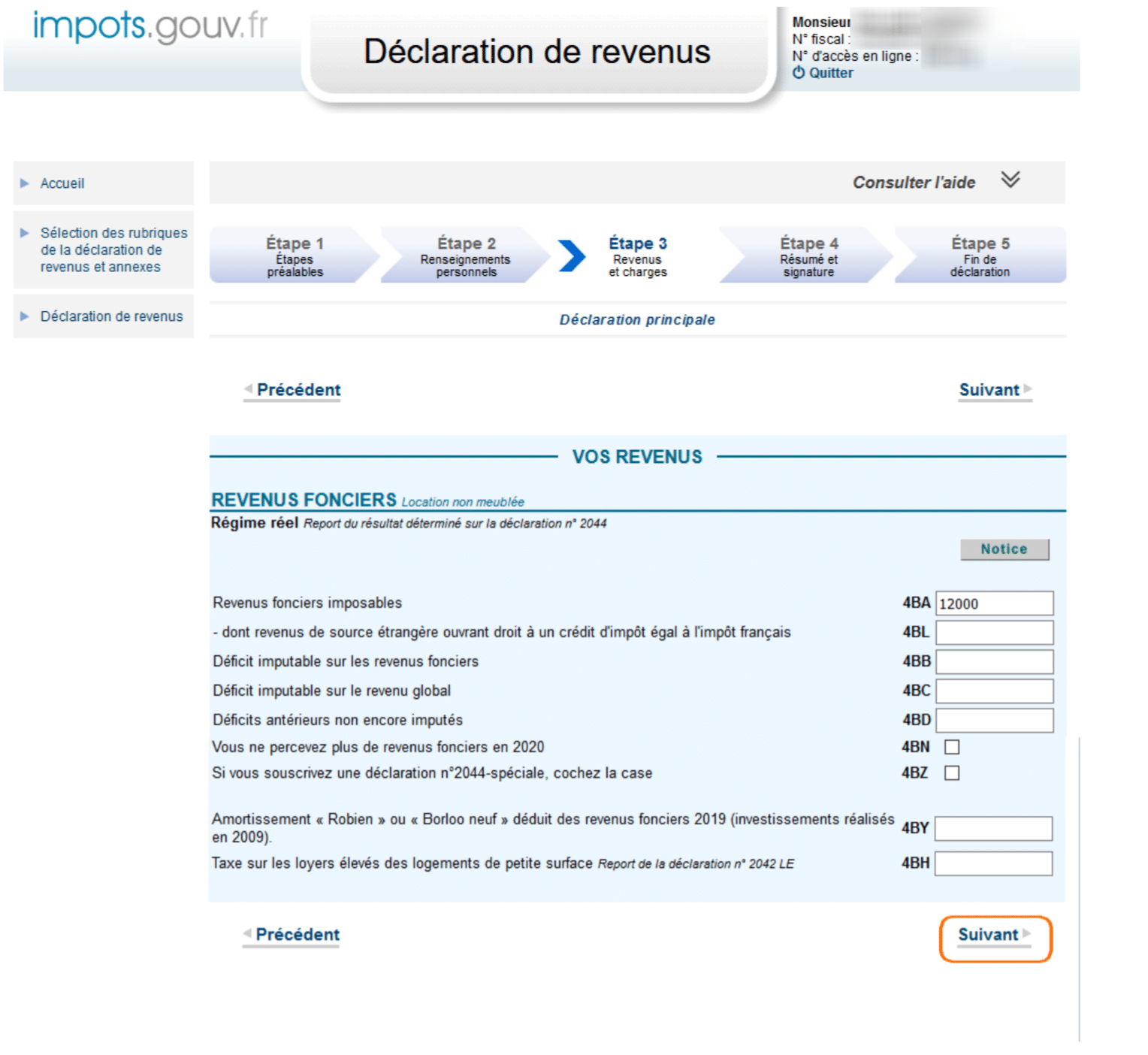

Revenus fonciers

La rubrique « revenus fonciers » s’adresse aux propriétaires-bailleurs. Dans la case 4BA, indiquez les revenus issus de vos loyers perçus au cours de l’année passée. En cas de déficit foncier, renseignez le montant dans la case correspondante. Une fois, cette rubrique complétée, cliquez sur « Suivant ».

Si vous devez ajouter des déclarations annexes, cette option est possible en cliquant sur l’onglet « Sélection des rubriques de la déclaration de revenus et annexes », à gauche de votre écran. Vous pourrez alors ajouter les annexes nécessaires à votre situation.

Depuis 2023, tous les propriétaires doivent également remplir une déclaration de propriété. Cette dernière existe depuis 2021, mais était facultative jusqu’en 2023.

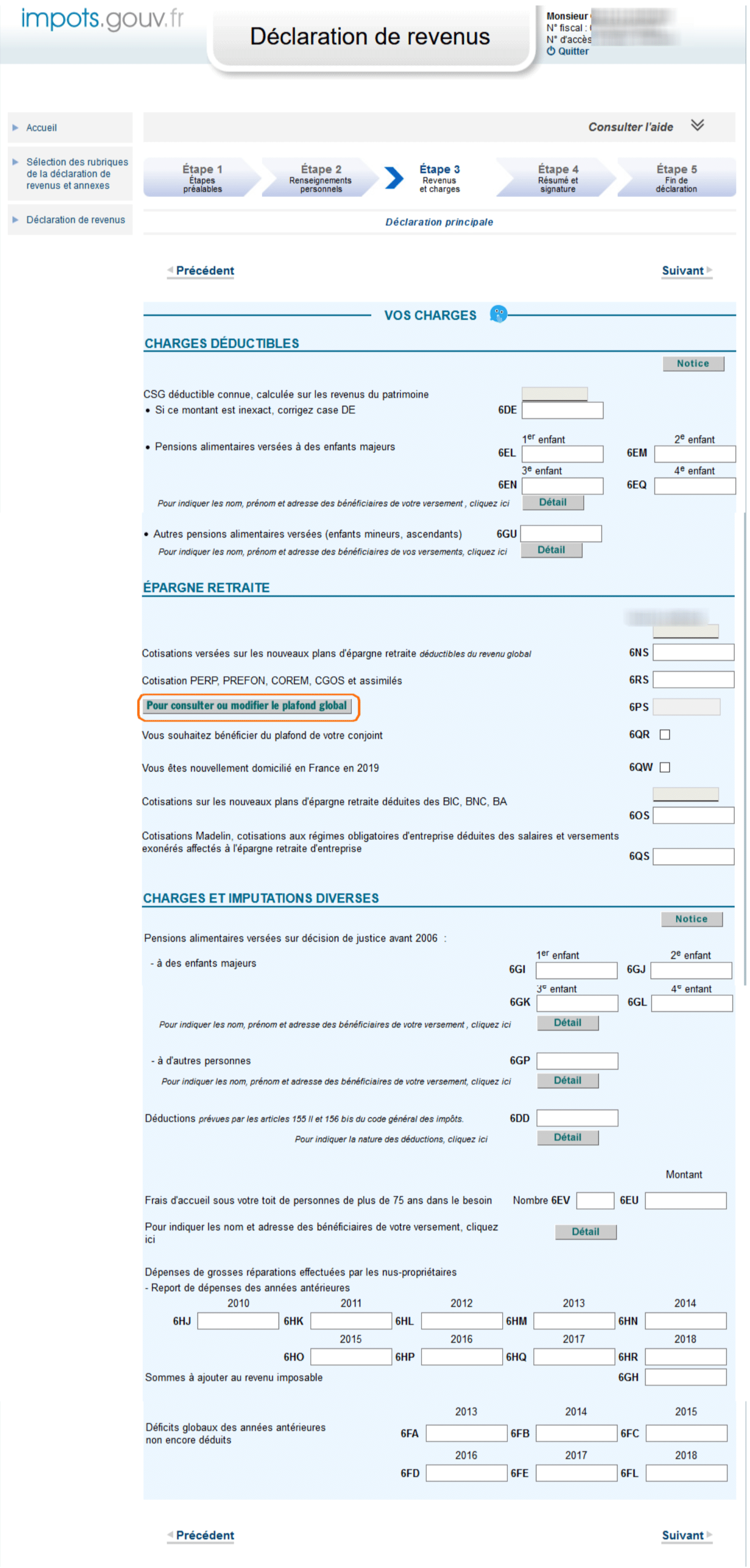

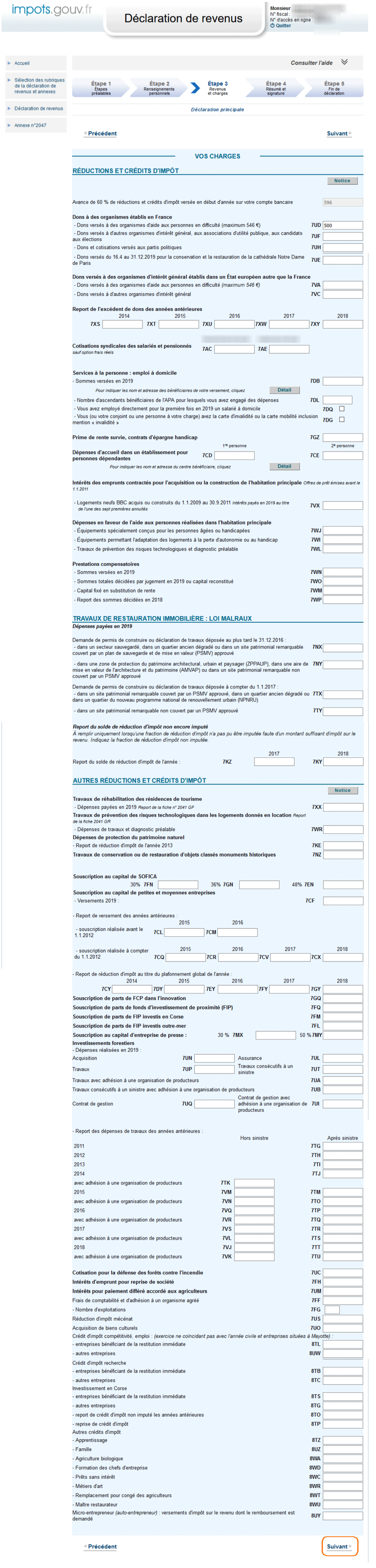

Étape 4 : Les charges et crédits d’impôt

Au même titre que les rubriques citées précédemment, la rubrique « Charges et crédits d’impôt » n’apparaît que si vous l’avez préalablement cochée. Elle est composée de deux parties : les charges que vous pouvez déduire de vos revenus et les réductions et crédits d’impôts dont vous bénéficiez.

Charges déductibles

Parmi les charges déductibles des revenus, vous pouvez notamment renseigner les éventuelles pensions alimentaires versées au cours de l’année passée ainsi que la CSG déductible des revenus du patrimoine.

Si vous détenez un plan épargne retraite, vous devez également indiquer les versements effectués au cours de l’année afin que ces derniers soient déduits de votre revenu imposable.

Une dernière partie concerne les frais engagés si vous avez des personnes à charge ou si, dans le cadre de la nue-propriété, vous avez réalisé des travaux.

À lire également : 6 dépenses déductibles à ne pas oublier lors de la déclaration d’impôt

Réductions et crédits d’impôt

Cette rubrique est destinée aux charges supportées par le contribuable et qui font l’objet d’une réduction spécifique ou d’un crédit d’impôt. Il faut déclarer, par exemple, les dons aux associations, les cotisations syndicales versées, l’emploi à domicile, les travaux de restauration dans le cadre de la loi Malraux, les souscriptions aux parts de PME, FCP ou FIP, etc.

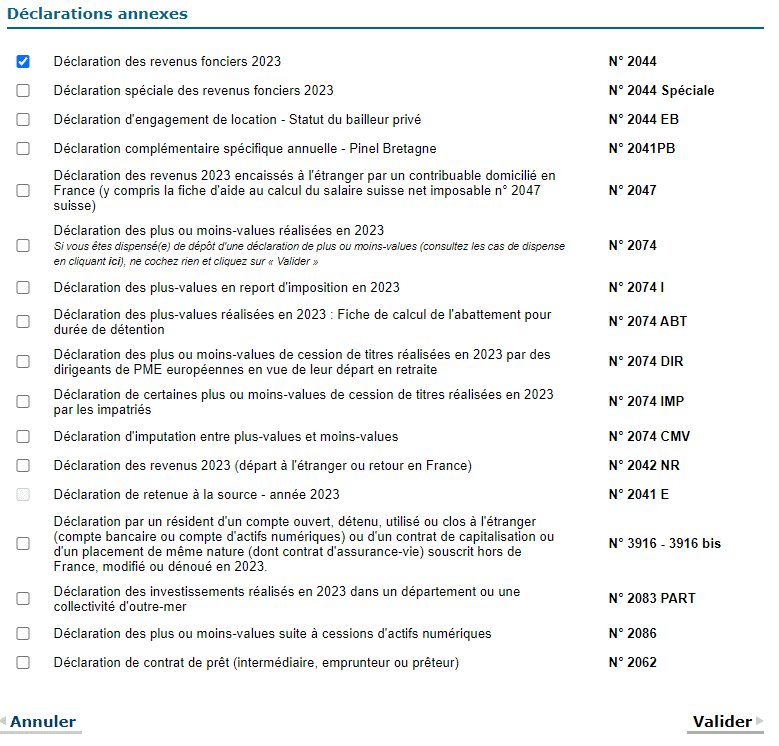

Déclarations annexes

Pour ajouter une déclaration annexe, vous devez revenir au menu de sélection des rubriques (onglet à gauche de votre écran) et cliquer sur « Déclarations annexes ».

Un menu vous proposant tous les formulaires annexes apparaît. Cochez les cases qui correspondent aux formulaires que vous souhaitez ajouter à votre déclaration de revenus.

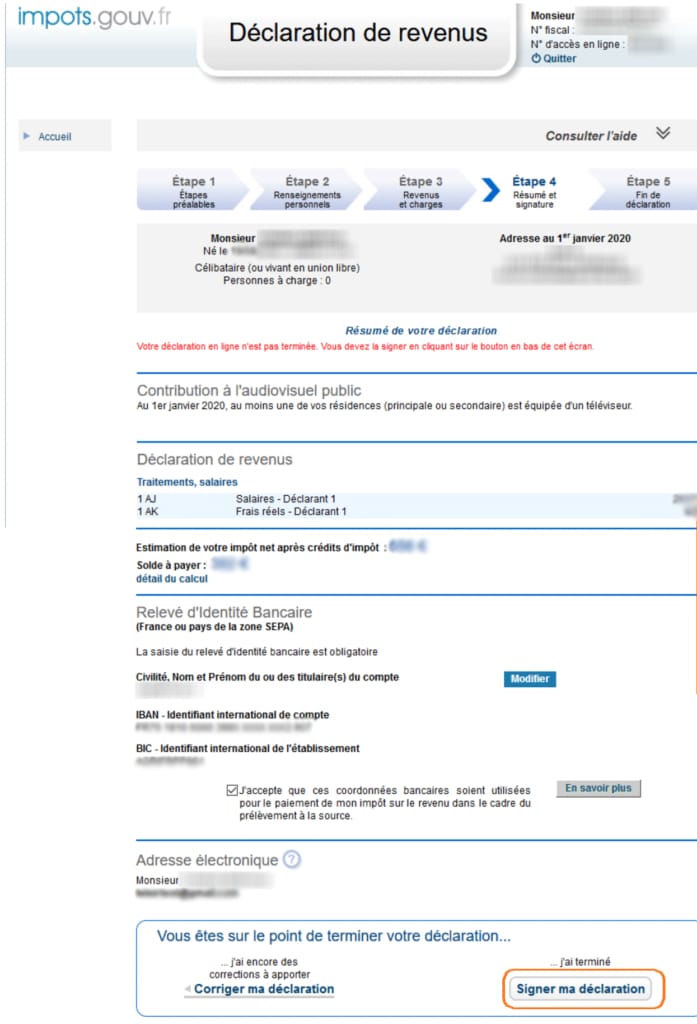

Étape 5 : Résumé et signature

Une fois, l’étape de déclaration des revenus remplie, vous pourrez accéder au résumé de votre avis d’imposition. Vous pourrez alors vérifier en un clin d’œil les rubriques remplies et les montants correspondants. Une estimation de l’impôt à payer vous sera indiquée ainsi que le solde à payer.

À savoir

Avant de procéder à l’ultime étape, vérifier vos coordonnées bancaires et votre adresse email. Attention, la saisie du RIB et l’acceptation de l’utilisation des coordonnées bancaires sont obligatoires pour valider votre déclaration de revenus. En cas d’erreur, vous pouvez procéder à des corrections en cliquant sur le bouton « corriger ma déclaration », en bas à gauche. Puis, procédez ensuite à la signature électronique de votre déclaration.

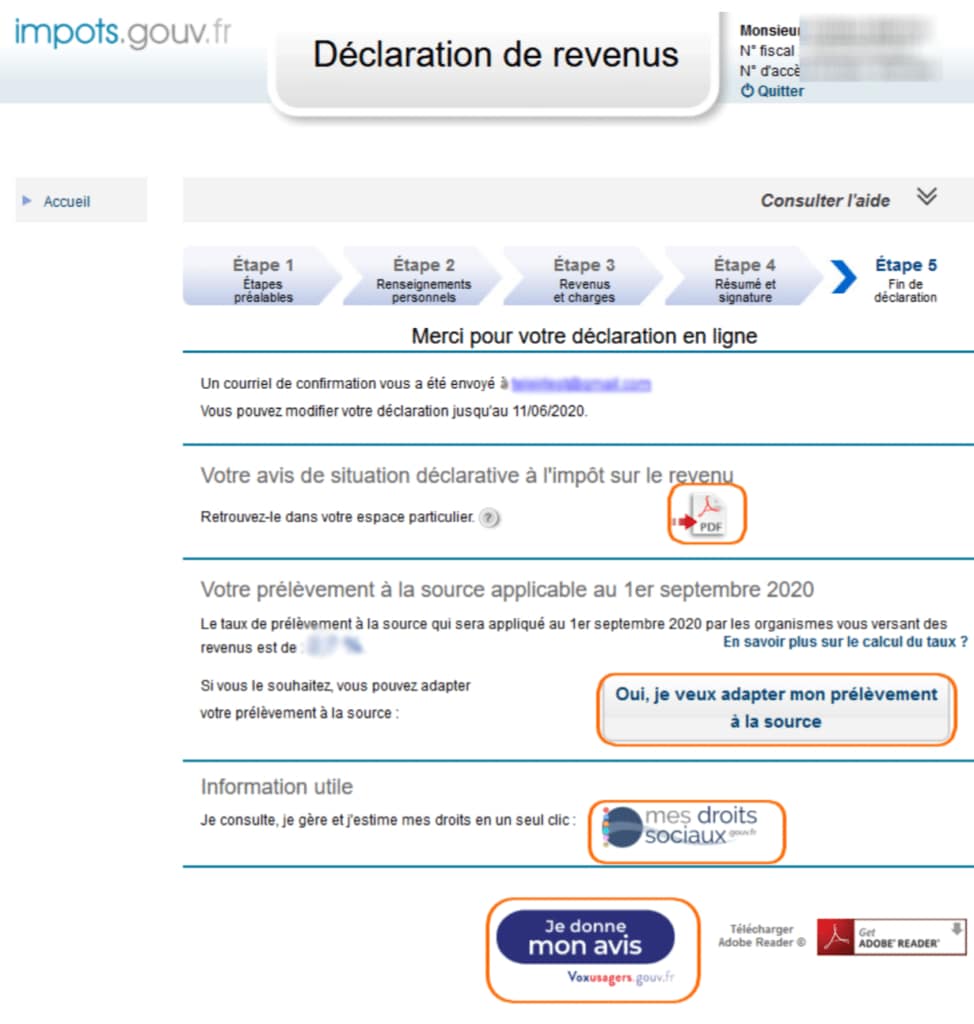

Étape 6 : Fin de la déclaration

Et voilà, vous avez atteint la dernière étape ! Votre déclaration de revenus a été transmise à l’administration fiscale.

À lire également : combien de temps conserver vos papiers administratifs ?

Documents à conserver

Vous recevez un email de confirmation. En cas d’erreur, vous pouvez encore modifier les informations remplies jusqu’à une date limite indiquée sur cette page. Enfin, le fisc vous propose de télécharger une version PDF de votre avis d’imposition. Conservez ce document précieusement en cas d’erreur ou de contrôle. N’oubliez pas également de conserver tous les documents qui vous ont servi à remplir votre avis d’imposition, comme l’IFU et vos bulletins de salaire.

En savoir plus sur le droit à l’erreur pour l’impôt sur le revenu

Adapter son taux de prélèvement à la source

Votre taux de prélèvement à la source vous est indiqué. Si, pour diverses raisons, vous souhaitez le modifier, il vous suffit de cliquer sur le bouton « Oui, je veux adapter mon prélèvement à la source ».

Vous accédez alors à un espace dédié à la gestion du taux de prélèvement à la source. Vous pouvez alors signaler une évolution de vos revenus ou décider de ne pas transmettre votre taux à votre employeur.

En savoir davantage sur la déclaration d’impot

- Les tranches d’imposition

- Les abattement d’impôt

- Bien déclarer sa pension retraite

- Le calcul du revenu imposable

- Le prélèvement à la source

- La déclaration de revenus fonciers

- Déclarer des revenus BNC ou BIC

- Le calcul des parts fiscales

- Le calcul des frais réels

- IFU – formulaire 2561

- L’abattement fiscal

- La notion de foyer fiscal

- Comment déclarer les dividendes ?

- Modèle de lettre pour contester son avis d’imposition

- Le calendrier fiscal des particuliers

- Parts fiscales : comment est calculé le quotient familial ?

- Comment obtenir un échelonnement d’impôt ?

- Comment optimiser son impôt sur le revenu quand on est étudiant ?

- Ma première déclaration d’impôt

- Déduire les frais de télétravail de son impôt