Calculer ses frais réels pour sa déclaration de revenus

Les frais réels, aussi connus sous le nom de « frais professionnels », correspondent aux frais supportés par le contribuable dans le cadre de son activité professionnelle. Ces frais réels sont parfois déductibles de vos revenus. Comment les calculer Explications.

- Accueil

- Reduire ses impots

- Declaration impot sur le revenu

- Calcul frais reels

Que sont les frais réels ?

Les frais réels correspondent aux dépenses effectivement engagées par un salarié dans le cadre de son activité professionnelle. Parmi elles se trouvent les frais de déplacement, de repas ou de télétravail. Ces frais peuvent être déduits du revenu imposable si leur montant dépasse la déduction forfaitaire automatique de 10 % appliquée par l’administration fiscale.

Quels sont les frais réels déductibles pour sa déclaration de revenus ?

Sur vos revenus bruts imposables, il est possible de déduire le montant des frais professionnels réellement engagés au cours de l’année passée. Si vous avez décidé d’opter pour la déclaration des frais réels, au lieu de l’abattement forfaitaire de 10 %, c’est probablement que vos frais réels sont élevés. Une bonne raison de les déduire de vos revenus imposables. Voici la liste des frais réels déductibles :

- Les frais kilométriques.

- Les frais de repas.

- Les frais de voyage.

- Les frais de formation professionnelle.

- Les frais de vêtements à utilisation professionnelle.

- Les frais liés à l’acquisition de matériel informatique à usage strictement professionnel.

- Les frais de documentation professionnelle.

- Les frais de télétravail, de travail à domicile et d’outils issus des nouvelles technologies.

À savoir

Depuis la crise sanitaire de 2020, les frais liés au télétravail à domicile sont également exonérés d’impôt sur le revenu.

- En savoir plus sur la déclaration d’impôt sur le revenu

Comment calculer ses frais kilométriques ?

Parmi les frais kilométriques engagés pour l’exercice de son activité professionnelle, le contribuable doit prendre en compte :

- Les frais de transport entre le domicile et le lieu de travail dans la limite de 80 km aller-retour par jour.

- Les frais d’utilisation du véhicule dès lors qu’il s’agit du véhicule dont le salarié ou son conjoint est propriétaire ou copropriétaire.

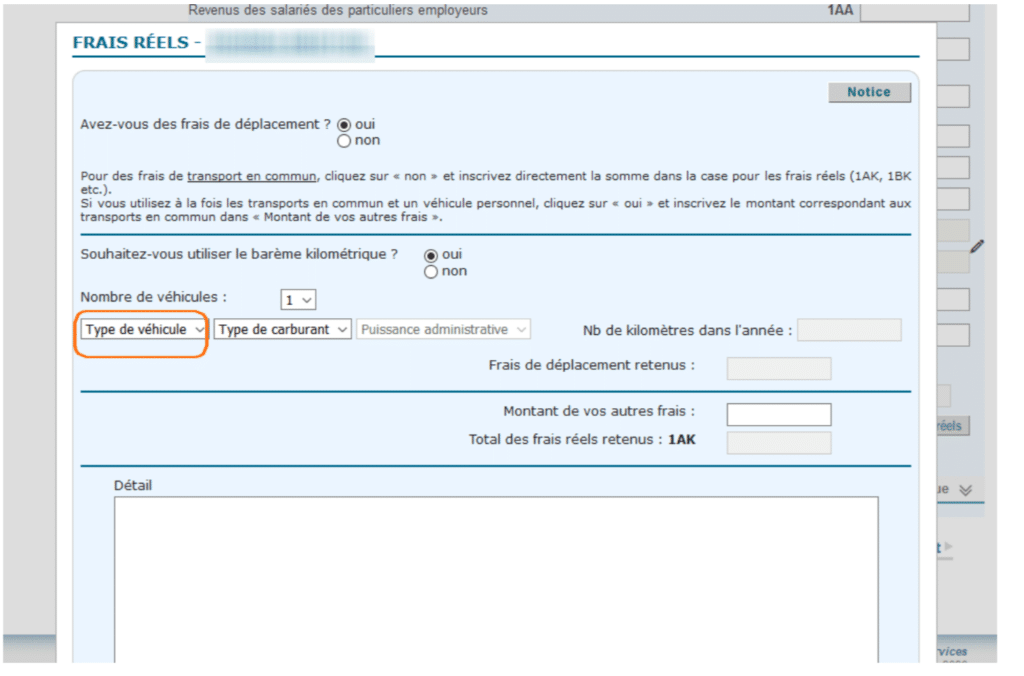

Ces frais sont calculés en fonction d’un barème kilométrique mis à jour chaque année par l’administration fiscale. Pour calculer le montant de vos frais kilométriques, vous devez prendre en compte la puissance administrative du véhicule et le nombre de kilomètres effectués au cours de l’année.

Barème kilométrique applicable aux voitures en 2025

| Puissance fiscale | Distance parcourue (d) jusqu’à 5 000 km | Distance parcourue (d) de 5 001 à 20 000 km | Distance parcourue (d) au-delà de 20 000 km |

| 3 CV et moins | d × 0,529 | (d × 0,316) + 1 065 | d × 0,370 |

| 4 CV | d × 0,606 | (d × 0,340) + 1 330 | d × 0,407 |

| 5 CV | d × 0,636 | (d × 0,357) + 1 395 | d × 0,427 |

| 6 CV | d × 0,665 | (d × 0,374) + 1 457 | d × 0,447 |

| 7 CV et moins | d × 0,697 | (d × 0,394) + 1 515 | d × 0,470 |

Barème kilométrique applicable aux motos en 2025

| Puissance fiscale | Distance parcourue (d) jusqu’à 3 000 km | Distance parcourue (d) de 3 001 à 6 000 km | Distance parcourue (d) au-delà de 6 000 km |

| De 1 à 2 CV | d × 0,395 | (d × 0,099) + 891 | d × 0,248 |

| De 3 à 5 CV | d × 0,468 | (d × 0,082) + 1 158 | d × 0,275 |

| Plus de 5 CV | d × 0,606 | (d × 0,079) + 1 583 | d × 0,343 |

Barème kilométrique applicable aux deux roues de cylindrée inférieure à 50 cm3 en 2025

| Distance parcourue (d) | Jusqu’à 3 000 km | De 3 001 à 6 000 km | Au-delà de 6 000 km |

| Montant des indemnités kilométriques | d × 0,315 | (d × 0,079) + 711 | d × 0,198 |

Le résultat du calcul est en euros et correspond aux frais kilométriques à déclarer à l’administration fiscale. Le site internet impots.gouv.fr met à disposition des contribuables un simulateur permettant de calculer ses frais kilométriques.

L’évaluation des frais de transport pour le calcul des frais réels peut également être faite pour un montant dit forfaitaire, en appliquant le barème des frais de carburant par kilomètre parcouru.

À savoir

Pour les véhicules électriques, les frais de déplacement sont majorés de 20 %.

Comment déclarer les frais réels sur la déclaration de revenus ?

Opter pour la déduction des frais réels permet aux contribuables de déclarer leurs dépenses professionnelles exactes, ce qui peut être une option avantageuse lorsque les frais engagés sont importants. Toutefois, pour en bénéficier, il est indispensable de respecter une procédure bien précise lors de la déclaration de revenus. Voici les étapes à suivre pour déclarer correctement vos frais réels et optimiser votre fiscalité.

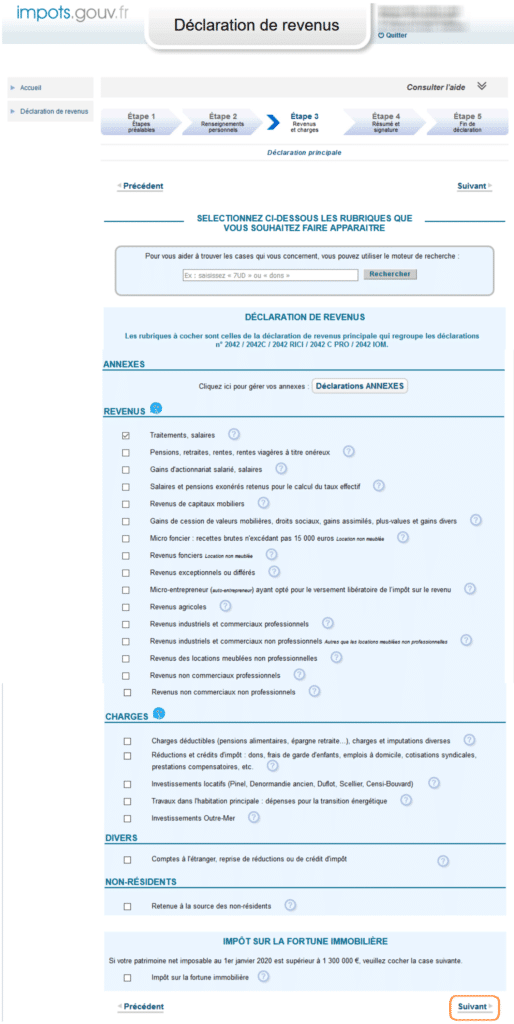

Étape 1 : Accéder à la rubrique « Traitements et salaires »

Lors de votre déclaration en ligne sur impots.gouv.fr, après avoir renseigné votre situation personnelle, cochez la case « Traitements, salaires » à l’étape dédiée aux revenus. Cette action vous permettra d’accéder à la rubrique où vous pourrez déclarer vos frais professionnels.

Étape 2 : Saisir le montant de vos frais réels

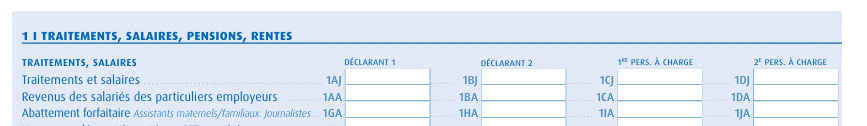

Dans la rubrique « Traitements et salaires », indiquez vos salaires bruts dans les cases 1AJ à 1DJ comme d’habitude, sans y soustraire vos frais réels.

Ensuite, saisissez le montant total de vos frais réels calculés dans les cases 1AK à 1DK, selon votre situation (salarié, conjoint, etc.).

Étape 3 : Ajouter les remboursements de l’employeur

Si vous avez perçu des remboursements de frais ou des indemnités de la part de votre employeur, vous devez les ajouter au montant de vos salaires imposables dans les rubriques 1AJ à 1DJ. En effet, ces sommes viennent compenser vos dépenses professionnelles et doivent être intégrées à votre revenu brut avant application des frais réels.

Étape 4 : Justifier les frais réels déclarés

Dans la déclaration en ligne, une rubrique “Informations” vous permet de détailler la nature et le montant de vos frais déduits (frais de déplacement, repas, télétravail, formation, etc.). Cette section est accessible après avoir saisi le montant de vos frais réels. Vous pouvez également utiliser la rubrique « Détails » : après avoir coché la case « Traitements, salaires » et cliqué sur « Suivant », cliquez sur le bouton « Option frais réels ». Vous pourrez alors fournir les informations détaillées sur vos dépenses professionnelles. À noter, si vous effectuez une déclaration papier, vous devrez joindre une note explicative sur papier libre récapitulant vos calculs et justifications.

À savoir

Même si vous ne les transmettez pas avec votre déclaration, tous les justificatifs relatifs à vos dépenses (tickets de caisse, factures, relevés de trajets, etc.) doivent être conservés pendant au moins 3 ans. L’administration fiscale peut vous les réclamer en cas de contrôle.

Exemple de calcul de frais kilométriques déductibles

Prenons l’exemple d’un salarié qui utilise son véhicule personnel pour se rendre chaque jour sur son lieu de travail, situé à 25 km de son domicile, soit 50 km aller-retour. Il travaille 210 jours par an. Son véhicule a une puissance fiscale de 5 CV.

- Distance parcourue sur l’année : 50 km × 210 jours = 10 500 km

- Barème kilométrique applicable (5 CV, entre 5 001 et 20 000 km) : (distance × 0,428) + 1 674

- Application du barème : (10 500 × 0,428) + 1 674 = 4 494 + 1 395 = 6 168 €

Ce salarié peut donc déduire 6 168 € de frais kilométriques au titre des frais réels pour l’année 2025.

Comment calculer ses frais de repas ?

Si votre activité vous oblige à prendre certains repas en dehors de votre domicile, vous pouvez déduire les frais supplémentaires engagés par rapport au prix d’un repas pris à domicile. Chaque année, la valeur d’un repas à domicile est évaluée par l’administration fiscale. Ces frais de repas sont donc déductibles à condition qu’ils soient supérieurs au montant admis, environ 5,20 € par jour, et qu’ils puissent être justifiés. Si vous optez pour la déduction des frais réels de repas de votre revenu, vous devez avoir conservé les justificatifs en cas de contrôle.

Si vous pouvez justifier avec précision du montant de vos repas, vous devez alors faire la différence entre le montant réel de votre repas et le coût d’un repas à domicile.

| Situation | Plafond indemnités de frais de repas exonérés en 2025 |

|---|---|

| Salarié contraint de prendre son repas sur le lieu de travail | 7,40 € |

| Salarié en situation de déplacement contraint de prendre son repas au restaurant | 21,10 € |

| Salarié en situation de déplacement non contraint de prendre son repas au restaurant | 10,30 € |

En l’absence de justificatif, le contribuable peut tout de même déduire un montant forfaitaire pour ses frais de repas fixé à 5,20 € en 2025.

À savoir

Vous devez déduire des frais supplémentaires de nourriture la participation de l’employeur à l’acquisition de titres-restaurant.

Exemple de calcul de frais de repas déductibles

Dans cet exemple, une salariée travaille à une heure de route de son domicile. Elle ne peut pas rentrer chez elle pour déjeuner et doit donc prendre ses repas à l’extérieur. Elle mange tous les midis dans un restaurant proche de son lieu de travail pour un coût moyen de 11,50 € par repas. L’administration fiscale fixe le prix d’un repas pris à domicile à 5,20 € en 2025.

- Différence déductible par repas : 11,50 € – 5,20 € = 6,30 €

- Nombre de jours travaillés dans l’année : la salariée travaille 218 jours dans l’année

- Montant total des frais de repas déductibles : 6,30 € × 218 jours = 1 373,40 €

La salariée peut donc déduire 1 373,40 € de frais de repas au titre de ses frais réels pour l’année.

Comment déduire ses frais réels de son imposition ?

Les frais réels représentent la totalité des dépenses engagées dans le cadre de l’activité professionnelle durant une année. Les frais liés aux repas ou aux trajets sont comptabilisés comme frais réels. Tout salarié bénéficie d’un abattement forfaitaire de 10 % appliqué automatiquement. Mais il est possible de déduire ses frais réels de son revenu imposable afin de compenser les coûts.

Si vous optez pour la déclaration des frais réels, vous devez obligatoirement justifier vos dépenses et conserver tous les justificatifs pendant les trois années suivantes (addition de restaurant, ticket de péage, reçu de station-service,…). Ces derniers sont à conserver en cas de contrôle fiscal. Lors de votre déclaration de revenus, vous devez simplement joindre une lettre détaillant tous les frais réels engagés au cours de l’année ainsi que le montant total.

Questions et réponses sur les frais réels

Faut-il des justificatifs ?

Lorsque vous déclarez vos frais réels à l’administration fiscale, il n’est pas nécessaire de joindre les justificatifs. En revanche, vous êtes tenus de les conserver en cas de contrôle fiscal, pendant les trois années qui suivent votre déclaration de revenus.

Quand opter pour les frais réels ?

Vous pouvez choisir de déduire vos frais réels au moment de déclarer vos revenus. Cette option est alors valable pour une année. Si l’année suivante l’abattement forfaitaire est plus avantageux pour vous, vous pouvez changer d’option. C’est à vous de calculer ce qui est le plus avantageux en fonction des dépenses professionnelles réalisées au cours de l’année.

En savoir davantage sur la déclaration d’impot

- Les tranches d’imposition

- Le guide de la déclaration d’impôt

- Les abattement d’impôt

- Bien déclarer sa pension retraite

- Le calcul du revenu imposable

- Le prélèvement à la source

- La déclaration de revenus fonciers

- Le calcul des parts fiscales

- IFU – formulaire 2561

- L’abattement fiscal

- La notion de foyer fiscal

- Déclarer des revenus BNC ou BIC

- Comment déclarer les dividendes ?

- Modèle de lettre pour contester son avis d’imposition

- Le calendrier fiscal des particuliers

- Parts fiscales : comment est calculé le quotient familial ?

- Comment obtenir un échelonnement d’impôt ?

- Comment optimiser son impôt sur le revenu quand on est étudiant ?

- Ma première déclaration d’impôt

- Déduire les frais de télétravail de son impôt

RÉDUISEZ VOTRE IMPÔT AVEC SELEXIUM

Nos experts vous aident à établir une stratégie patrimoniale optimale grâce à un bilan de votre patrimoine gratuit

Vous voulez obtenir des conseils ?